День аграрія: як привітати працівників і зекономити на податках

- Які є варіанти заохочення працівників

- Які види премій і винагород зекономлять кошти

- Як документально оформити

- Як оподатковувати суму заохочення

- Як показати у Податковому розрахунку

Уже котрий рік поспіль аграрії збирали врожай за несприятливих погодних умов, а інколи під час обстрілів і в небезпечних умовах через замінування. Тож роботодавцям варто подбати про преміювання, заохочення та подарунки для працівників до їх професійного свята.

Не секрет, що більшість сільгосппідприємств нині мають обмежені фінансові можливості. Тому розповімо та пояснимо на прикладах, як заохотити працівників, аби було вигідно і їм, і підприємству, а також як зекономити на податках та ЄСВ.

Це — навігатор статтею

Оберіть розділ, що цікавить

Види заохочень працівників

Заохочення — це мотиваційні заходи, що є визнанням трудових заслуг працівника та сприяють ефективній і якісній роботі в майбутньому.

Заохочувальні виплати — це виплати у формі винагород за підсумками роботи за рік, премії за спеціальними системами і положеннями, а також інші грошові й матеріальні виплати, які не передбачені актами чинного законодавства або які провадять понад встановлені зазначеними актами норми (ч. 3 ст. 2 Закону про оплату праці).

Роботодавці надають, зокрема, такі заохочення:

- подарунки до свят, професійних дат, ювілеїв тощо;

- призи, почесні грамоти та відзнаки;

- одноразові премії до свят, професійних дат, ювілеїв, за спеціальними системами тощо;

- винагороди за довголітню та бездоганну трудову діяльність;

- грошові винагороди за сумлінну працю та зразкову роботу;

- матеріальні допомоги.

Зауважте, що ці виплати необхідно передбачити у колективному договорі. У разі його відсутності — у Положенні про оплату праці, погодженому з органом, уповноваженим представляти трудовий колектив.

Перш ніж надати заохочення працівнику в зв’язку з професійним святом, проаналізуймо, що вигідніше надати: подарунок, премію, винагороду, приз, грамоту чи матдопомогу.

Преміювання працівників

Премія — це основний вид додаткової, понад основну заробітну плату, винагороди, яка виплачується працівникам за результатами їх трудової діяльності та виробництва в цілому за показниками та умовами оцінки цих результатів, визначеними підприємством (Методрекомендації № 23).

Премії бувають:

- виробничі, що залежать від виробничих показників, належать до складу додаткової зарплати та виплачуються за певний період;

- заохочувальні. Наприклад, премії до свят, ювілеїв, професійних дат і не тільки.

Види преміювання, критерії і показники для визначення розміру премії, а також порядок, періодичність і строки їх виплат визначають у колдоговорі / Положенні про преміювання.

Премію виплачуйте на підставі наказу керівника підприємства про преміювання працівників. У наказі зазначте: посилання на положення локального акта, яким передбачили можливість виплати премій, підставу для виплати, список працівників і розміри премій.

Не виплачуйте премію

працівникам, на яких наклали дисциплінарне стягнення, протягом строку його дії

Правила оподаткування одноразової премії і нарахування на неї ЄСВ такі самі, як і для зарплати.

Суму одноразової премії:

- враховуйте, коли обчислюєте середню зарплату для оплати лікарняних і декретних, якщо в місяці нарахування був хоча б один відпрацьований робочий день;

- не враховуйте, коли обчислюєте середню зарплату за Порядком № 100.

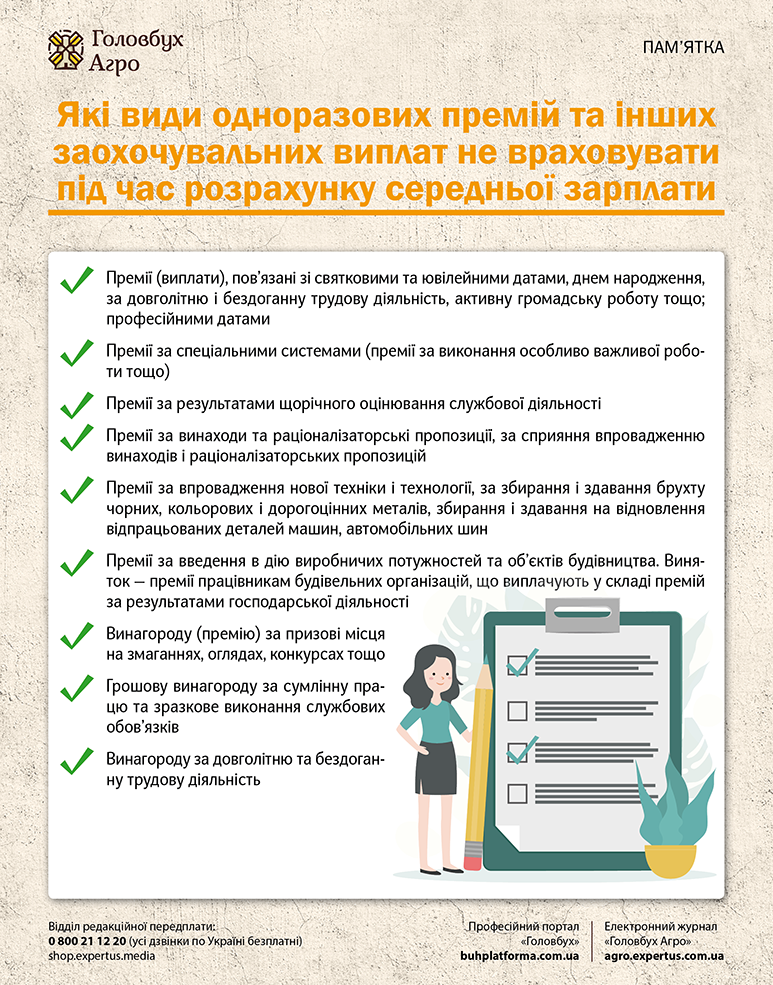

Перелік видів одноразових премій та інших заохочувальних виплат, які не варто враховувати під час розрахунку середньої зарплати, наводимо в Пам’ятці.

Пам’ятка

Які види одноразових премій та інших заохочувальних виплат не враховувати під час розрахунку середньої зарплати

Натисніть на зображення, щоб переглянути та скачати

Отже, якщо агропідприємство виплачує одноразові премії, економія буде лише в тому, що ці премії не враховують під час розрахунку середньої зарплати за Порядком № 100. Якщо розмір премії був великий, то й економія буде відчутна.

Винагорода працівникам за певний період

Приурочити до професійних свят можна й виплату винагороди за підсумками роботи чи винагороди за вислугу років за певний період.

Проте у разі виплати цієї винагороди зекономити не вийде, адже, по суті, це складова зарплати.

Правила оподаткування винагороди й нарахування на неї ЄСВ такі самі, як і для зарплати.

Суму винагороди за підсумками роботи та за вислугу років:

- враховуйте, коли обчислюєте середню зарплату для оплати лікарняних і декретних, якщо в місяці нарахування був хоча б один відпрацьований робочий день;

- не враховуйте, коли обчислюєте середню зарплату за Порядком № 100.

Подарунок для працівника та його оподаткування

Подарунок — грошові кошти або інше майно, переваги, пільги, послуги, нематеріальні активи, які надають / одержують безоплатно або за ціною, нижчою за мінімальну ринкову (ст. 1 Закону про запобігання корупції).

Подарувати можна:

– грошові кошти;

– сувеніри та книги;

– путівку на відпочинок;

– абонемент до спортклубу;

– побутові прилади;

– електронне обладнання;

– електрогенератор;

– суттєву знижку на оплату ремонту авто чи купівлю техніки;

– будівельні матеріали, роботи, послуги зі знижкою;

– дисконт у разі закупівлі вугілля, деревини тощо.

Договір дарування

предметів особистого користування та побутового призначення може бути укладений усно

За договором дарування одна сторона (дарувальник) передає або зобов’язується передати в майбутньому другій стороні (обдаровуваному) безоплатно майно / дарунок у власність (ч. 1 ст. 717 Цивільного кодексу України).

Отже, якщо подаруєте працівникам, наприклад, предмети побуту чи особистого користування, письмовий договір дарування не оформляйте.

З погляду трудового законодавства подарунок — це заохочення працівника до праці чи презент до професійного свята. Дуже важливо, як зафіксували статус цієї виплати в локальних актах роботодавця чи трудовому договорі зі спрощеним регулюванням (гл. ІІІ-Б Кодексу законів про працю України; КЗпП).

Право на звільнення подарунка чи його частини від оподаткування залежить від того, чи належить він до складу заробітної плати відповідно до колдоговору або Положення про оплату праці. Такий вид заохочення як подарунок також можете визначити в Правилах внутрішнього трудового розпорядку.

Під час оподаткування подарунка керуйтеся Податковим кодексом України (ПК). База оподаткування залежить від виду доходу. Безкоштовну путівку, подарунок у грошовій формі чи у вигляді продуктового набору оподатковуйте за різними правилами.

З метою нарахування ЄСВ керуйтеся:

– Інструкцією № 5, згідно з якою подарунок є виплатою в натуральній формі, що належить до складу зарплати.

Грошова та негрошова форми подарунка: податкові наслідки

Подарунок працівнику вважають заохочувальною виплатою. Види заохочення визначають у Правилах внутрішнього трудового розпорядку. Це можуть бути не тільки медалі, почесні грамоти, нагрудні знаки, звання кращого працівника за професією чи інші види заохочення, передбачені статтею 146 КЗпП, а й грошові чи цінні подарунки. Також до певних дат підприємства приурочують змагання та конкурси, переможцям яких вручають призи, кубки чи подарунки.

Розглянемо всі можливі варіанти подарунків і податкові наслідки заохочення працівників залежно від виду та форми презенту, а також розміру оподатковуваного доходу.

подарунок у грошовій формі як заохочення

Щоб зрозуміти, чи належить заохочення до складу зарплати, проаналізуйте:

- колдоговір;

- Положення про оплату праці;

- Положення про преміювання та заохочення працівників.

Якщо в наведених локальних актах подарунки до свят віднесли до складу зарплати як заохочувальні виплати, то з метою оподаткування та нарахування ЄСВ розцінюйте таку виплату як зарплату. Відповідно, працівник отримає частину зарплати у вигляді подарунка в грошовій формі, за вирахуванням податків. Однак у такому разі немає жодних підстав застосовувати звільнення від оподаткування до частини подарунка, вартість якого у 2024 році не перевищує 1775 грн на місяць (пп. 165.1.39 ПК).

|

незарплатний подарунок у грошовій формі

Сільгосппідприємство може ухвалити рішення й надати всім аграріям подарунки до професійного свята на підставі наказу керівника (навіть якщо локальні акти роботодавця цього не передбачають). Або ж підприємство може провести, наприклад, такий святковий захід, як святкування Дня працівників сільського господарства, і в межах цього заходу передбачити вручення подарунків аграріям. Це може бути як святковий захід лише для вручення нагород і подарунків, так і фуршет до свята та підведення підсумків.

Щоб провести захід, видайте відповідний наказ, у якому зазначте:

– програму святкування;

– кошторис витрат;

– відповідальних осіб;

– порядок оформлення та видачі подарунків.

Щодо оподаткування грошового подарунка, не можете скористатися нормою підпункту 165.1.39 ПК щодо звільнення від оподаткування частини подарунка в межах 1775 грн на місяць (у 2024 році).

Для подарунків у грошовій формі звільнення, передбачене підпунктом 165.1.39 ПК, не застосовуйте. Вони підлягають оподаткуванню як додаткове благо на підставі підпункту 164.2.17 ПК. Незарплатний грошовий подарунок відображайте у додатку 4ДФ до Податкового розрахунку з ознакою доходу «126».

Нарахування ЄСВ. До складу зарплати належать одноразові заохочення, не пов’язані з конкретними результатами праці (пп. 2.3.2 Інструкції № 5). Наприклад, до ювілейних і пам’ятних дат, як у грошовій, так і натуральній формі. Звісно, сюди потрапляють і подарунки. Тому їх вартість включайте до бази нарахування ЄСВ незалежно від того, чи є подарунок складовою зарплати.

У додатку Д1 до Податкового розрахунку подарунок завжди показуйте як звичайну зарплатну виплату в одному рядку разом із зарплатою поточного місяця — з кодом категорії ЗО — «1».

Коли обчислюєте середню зарплату:

- для оплати лікарняних і декретних, якщо в місяці нарахування був хоча б один відпрацьований робочий день, — вартість подарунка враховуйте до заробітку;

- за Порядком № 100 — не враховуйте (це разова виплата).

|

подарунковий сертифікат чи подарунковий набір

Подарунковий сертифікат податківці розцінюють як додаткове благо у негрошовій формі, що оподатковують із урахуванням підпункту 165.1.39 ПК (ЗІР, категорія 103.02). Це означає, що контролери погоджуються, що під час оподаткування вартості подарункового сертифіката застосовують звільнення від оподаткування його частини, що не перевищує у 2024 році 1775 грн.

Сума перевищення — це додаткове благо. Базу оподаткування ПДФО визначають за звичайними цінами із застосуванням негрошового коефіцієнта, що передбачає пункт 164.5 ПК. Якщо це подарунок у негрошовій формі, то за наявності ПДВ його теж включають до бази оподаткування.

|

власна продукція, абонемент, талони на пальне, путівка

До Дня працівників сільського господарства підприємство може нагородити працівника:

1) власною продукцією (продуктовим набором).

У цьому разі пам’ятайте про:

- звичайну ціну;

- ПДВ-зобов’язання (для платників ПДВ);

- визначення бази нарахування ПДФО зі звичайної ціни з урахуванням негрошового коефіцієнта з пункту 164.5 ПК;

- подарунок як базу нарахування ЄСВ.

Тож заощадити вийде небагато;

2) абонементом до спортзалу чи оплаченими талонами на пальне (газ).

У працівника буде додаткове благо (за умови, що ці види виплат не передбачили в локальних актах і не включили до складу заробітної плати). Працівникові у будь-якому разі доведеться сплатити податки, але додаткове благо зазвичай не є об’єктом нарахування ЄСВ.

Однак у разі, якщо виплати працівникам можна класифікувати як такі, що перелічені в підпункті 2.3.4 Інструкції № 5, то виникає обов’язок щодо нарахування ЄСВ (незалежно від того, як назвали виплату).

|

З метою нарахування ЄСВ до складу зарплати належать такі заохочувальні виплати та виплати соціального характеру у грошовій і натуральній формах:

- одноразові заохочення, не пов’язані з конкретними результатами праці. Наприклад, до ювілейних і пам’ятних дат, як у грошовій, так і натуральній формі;

- оплата або дотації на харчування працівників, у т. ч. в їдальнях, буфетах, профілакторіях;

- оплата за утримання дітей працівників у дошкільних закладах;

- вартість путівок працівникам і членам їхніх сімей на лікування та відпочинок, екскурсії або суми компенсацій, видані замість путівок за рахунок коштів підприємства;

- вартість проїзних квитків, які персонально розподіляються між працівниками, та відшкодування працівникам вартості проїзду транспортом загального користування;

- інші виплати, що мають індивідуальний характер: оплата квартири та найманого житла, гуртожитків, товарів, продуктових замовлень, абонементів у групи здоров’я, передплати на газети та журнали, протезування, суми компенсації вартості виданого працівникам палива у випадках, не передбачених чинним законодавством;

- витрати в розмірі страхових внесків підприємств на користь працівників, пов’язаних з добровільним страхуванням (особистим, страхуванням майна) (пп. 2.3.2, 2.3.4 Інструкції № 5).

3) путівкою для відпочинку та оздоровлення в Карпатах.

У цьому разі агропідприємство — платник податку на прибуток не утримуватиме ПДФО та військовий збір на підставі підпункту 165.1.35 ПК, якщо вартість путівки у 2024 році не перевищує 35 500,00 грн. Уникнути сплати ЄСВ не вдасться, якщо працівникові нададуть путівку.

Якщо підприємство застосовує податкові різниці, збільште фінрезультат на суму повної або часткової компенсації один раз на календарний рік вартості путівок на відпочинок, оздоровлення та лікування на території України (абз. 2 пп. 140.5.10 ПК). У цьому разі у виграші однозначно буде працівник.

Матеріальна допомога

нецільова матеріальна допомога

Можете надати працівникам нецільову матеріальну допомогу.

Із суми нецільової матеріальної допомоги не сплачуйте ні ПДФО, ні військового збору, ні ЄСВ. Однак працівник має написати заяву з проханням надати йому матеріальну допомогу. Наприклад, у зв’язку із сімейними обставинами.

Цей варіант «подарунка» у вигляді матеріальної допомоги вигідний як для працівника, так і для роботодавця. Ризик є лише у випадку, якщо надати матеріальну допомогу одночасно всім працівникам в однаковій сумі з однаковими формулюваннями у заявах. Податківці можуть розцінити це як надання систематичної матеріальної допомоги та прирівняти до заробітної плати з відповідним оподаткуванням.

матеріальна допомога з інших «воєнних» підстав

На сьогодні матеріальну допомогу часто надають працівникам підприємств, які перебувають у зоні бойових дій, або фізособам, які мешкали в населених пунктах, де велися бойові дії (абз. 3, 4 пп. «в» пп. 165.1.54 ПК).

Щоб звільнити наведену вище матеріальну (благодійну) допомогу від оподаткування, дотримайте принаймні трьох умов:

1) агропідприємство надає благодійну допомогу працівникам у порядку, визначеному Законом № 5073;

2) наcелений пункт, де працював (проживав) працівник (фізособа), включений до Переліку № 309 з урахуванням норми пункту 25 підрозділу 1 розділу ХХ ПК;

3) матеріальну (благодійну) допомогу надають працівникам на цілі, визначені в підпункті «а» підпункту 170.7.8 ПК. А саме: на лікування, оздоровлення та медичне обслуговування.

Тимчасово, починаючи з дати запровадження в Україні воєнного стану до його припинення або скасування, положення абзацу 4 підпункту «в» підпункту 165.1.54 ПК застосовують із урахуванням такої особливості: до визначення в установленому Кабміном порядку Переліку територій, на яких ведуться (велися) бойові дії або тимчасово окупованих рф (він нині ще не визначений), статус фізичних осіб — платників податку, які отримують благодійну допомогу, виплачену (надану) благодійниками, визначають самостійно надавачі благодійної допомоги (п. 25 підрозд. 1 розд. ХХ ПК).

Отже, якщо сільгосппідприємство дотримає всіх наведених вище умов, то воно може надати аграрію, приміром, матеріальну допомогу на санаторно-курортне оздоровлення.

Приклад 1. Оподаткування грошового подарунка як заохочення у складі зарплати

Приклад 1. Оподаткування грошового подарунка як заохочення у складі зарплати Приклад 2. Оподаткування грошового подарунка, що не належить до зарплати

Приклад 2. Оподаткування грошового подарунка, що не належить до зарплати Приклад 3. Оподаткування подарункового сертифіката як подарунка

Приклад 3. Оподаткування подарункового сертифіката як подарунка Якщо підприємство бажає сплатити податки замість працівника

Якщо підприємство бажає сплатити податки замість працівника