Мінімальне податкове зобов’язання за 2022 рік: правила обчислення, зразок заповнення додатка МПЗ, 10 розв’язань нетипових ситуацій

Вперше платимо мінімальне податкове зобов’язання за 2022 рік. Це стосується фізичних та юридичних осіб, які мають у власності/користуванні сільгоспугіддя. Як його обчислити та сплатити, підкаже експерт у статті

Мінімальне податкове зобов’язання (МПЗ) — це граничний обсяг податків, який мають сплатити за 1 га сільгоспугідь власники та/або користувачі сільгоспугідь. Виділимо основні правила, що допоможуть уперше обчислити та сплатити МПЗ.

Це — навігатор статтею

Оберіть розділ, що цікавить

МПЗ сплачують не всі аграрії

МПЗ сплачують не всі аграрії

Сплатити МПЗ доведеться у тому разі, коли величина сплачених податків за 2022 рік буде меншою за МПЗ. Тобто суму до сплати розраховують так:

Якщо маєте протилежну ситуацію, тобто сплатили податків більше, ніж МПЗ, то доплачувати нічого не потрібно. Але й на повернення податків з бюджету теж не розраховуйте.

Наприклад, підприємство «Перемога» визначило МПЗ за 2022 рік у розмірі 1 млн грн. Платник за звітний рік сплатив податків, які враховуємо у зменшення МПЗ, — 900 тис. грн. У цьому разі підприємство має доплатити до бюджету 100 тис. грн. Про розрахунок поговоримо далі.

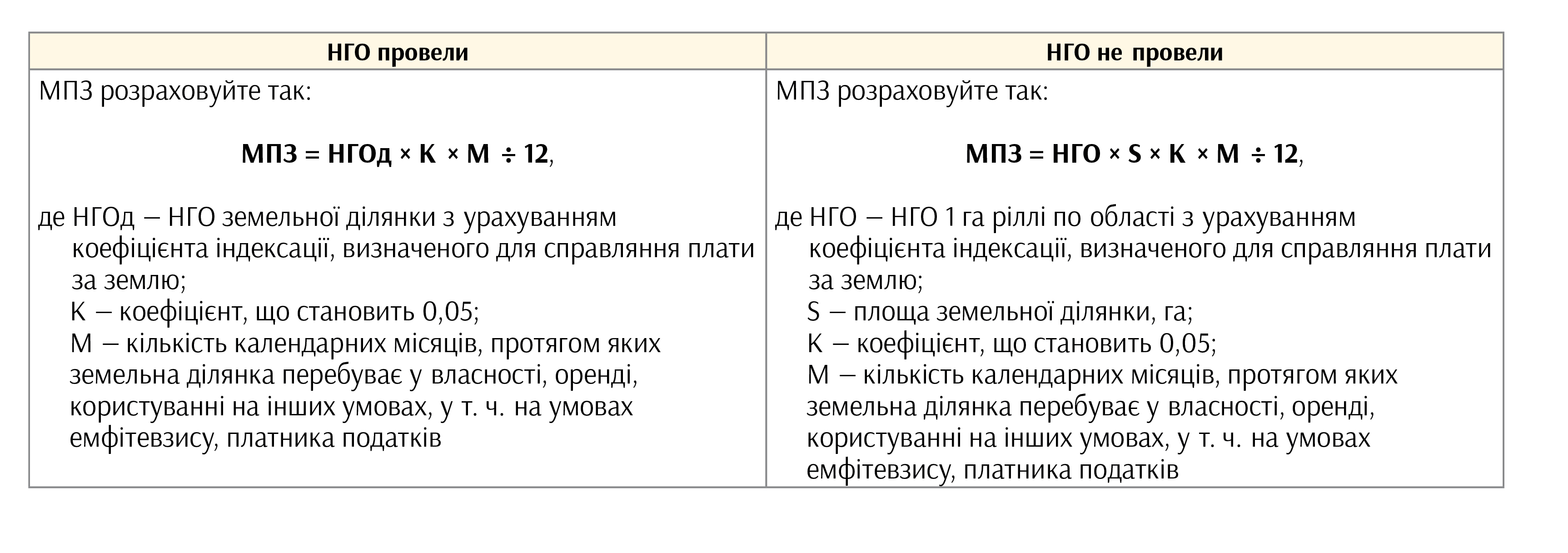

На розрахунок МПЗ впливає, чи проведена НГО землі

На розрахунок МПЗ впливає, чи проведена НГО землі

Для розрахунку МПЗ законодавці передбачили дві формули. Відмінність їх у тому, чи провели нормативну грошову оцінку (НГО) землі. Розглянемо ці формули:

|

Приміром, розрахуємо МПЗ з 1 га. Візьмемо НГО ріллі у Чернігівській області станом на 01.01.2022 — 24 065 грн. Припустімо, що земельна ділянка перебувала у користуванні платника цілий рік. Нагадаємо, що в 2023 році слід застосовувати знижений коефіцієнт — 0,04.

Під час розрахунку МПЗ базовий коефіцієнт — 0,05. Однак для розрахунку податкових зобов’язань за 2022 та 2023 роки застосовуйте знижений коефіцієнт — 0,04.

Фермери — ФОПи, платники єдиного податку четвертої групи застосовують коефіцієнт у половинному розмірі. Тобто під час визначення податкового зобов’язання за 2022 та 2023 роки — 0,02, за наступні — 0,025.

За прорахунок МПЗ штрафуватимуть, але не всіх

За прорахунок МПЗ штрафуватимуть, але не всіх

Щоб полегшити процес сплати МПЗ, законодавці обіцяють за 2022 рік не застосовувати штрафних санкцій за статтею:

- 123 Податкового кодексу України (ПК) — під час визначення податкових зобов’язань платників із урахуванням МПЗ;

- 124 ПК — за несвоєчасну сплату узгодженого податкового зобов’язання з ПДФО, розрахованого органом контролю з урахуванням загального МПЗ.

Водночас є інше трактування зазначеної норми (п. 65 підрозд. 10 розд. ХХ ПК). А саме: штрафні санкції податківці не застосовуватимуть лише щодо звичайних фізосіб. Це пов’язано з підходом до адміністрування податку, адже для фізосіб це здійснює ДПС. Такий сценарій виглядає доволі логічним. Вірогідно, на практиці податківці його підтримають. Тож краще не помилятися в обчисленні МПЗ.

МПЗ обчислюють не з усіх земель

МПЗ обчислюють не з усіх земель

Розрахунок МПЗ «прив’язаний» винятково до сільгоспугідь. Тому МПЗ не визначають:

- для земельних ділянок, що використовують дачні (дачно-будівельні) та садівничі (городницькі) кооперативи (товариства), а також набуті у власність/користування членами цих кооперативів (товариств) у результаті приватизації (купівлі/продажу, оренди) у межах земель, що належали цим кооперативам (товариствам) на праві колективної власності чи перебували у їх постійному користуванні;

- земель запасу;

- невитребуваних земельних часток (паїв), розпорядниками яких є органи місцевого самоврядування (ОМС). Виняток — земельні частки (паї), передані ОМС в оренду;

- земельних ділянок зон відчуження та безумовного (обов’язкового) відселення, що зазнали радіоактивного забруднення внаслідок Чорнобильської катастрофи;

- земельних ділянок, віднесених до сільськогосподарських угідь, які належать фізичним особам на праві власності та/або на праві користування та станом на 1 січня 2022 року знаходилися у межах населених пунктів.

Крім того, військові дії рф із 2014 року стали причиною пільгових винятків для МПЗ. А саме:

- для сільськогосподарських угідь, розташованих на тимчасово окупованій території та/або території населених пунктів на лінії зіткнення. МПЗ не розраховують на період здійснення заходів із забезпечення проведення операції Об’єднаних сил (ООС) (п. 38.14 підрозд. 10 розд. ХХ ПК);

- земельних ділянок, розташованих на територіях, на яких ведуться (велися) бойові дії, або на тимчасово окупованих рф територіях, та/або земельних ділянок, визначених обласними військовими адміністраціями як засмічені вибухонебезпечними предметами та/або на яких наявні фортифікаційні споруди (п. 69.15 підрозд. 10 розд. ХХ ПК).

Орієнтуйтеся на останню норму. Період ненарахування МПЗ обмежений двома роками — 2022 та 2023. Повноваження визначити такий перелік КМУ делегував Мінреінтеграції. Із цим завданням міністерство впоралося — Наказ № 309.

МПЗ зменшить не вся сума сплачених податків, а лише обрані

МПЗ зменшить не вся сума сплачених податків, а лише обрані

МПЗ — не окремий податок,

а механізм контролю податкового навантаження на платників податку

Щоб визначити, чи нічого не завинив аграрій бюджету, від суми загального МПЗ відніміть суму сплачених протягом звітного року податків, зборів, платежів і витрат на оренду земельних ділянок. Перелік сплачених податків різниться від системи оподаткування. Приміром, розглянемо платника єдиного податку четвертої групи, фізосіб та юросіб. На зменшення МПЗ йдуть суми:

- єдиного податку;

- податку на прибуток підприємств — у разі переходу в звітному році на спрощену систему оподаткування із загальної;

- ПДФО та військового збору з доходів фізосіб, які перебувають з платником податку у відносинах за трудовим або цивільно-правовим договором, з доходів за договорами оренди, суборенди, емфітевзису земельних ділянок сільгосппризначення. Виняток — доходи, сплачені за придбання товарів у фізичних осіб;

- земельного податку за сільгоспугіддя, що використовують платники для здійснення підприємницької діяльності, — у разі переходу в звітному році на спрощену систему оподаткування із загальної;

- рентної плати за спеціальне використання води;

- 20% витрат на сплату орендної плати за сільгоспугіддя, орендодавцями яких є юрособи та/або які перебувають у державній чи комунальній власності.

Як бачимо, на зменшення МПЗ не йдуть суми ПДВ, ЄСВ, екоподатку, податку на нерухомість тощо.

Якщо протягом року змінився власник землі, орієнтуйтеся на держреєстрацію переходу права власності

Якщо протягом року змінився власник землі, орієнтуйтеся на держреєстрацію переходу права власності

Якщо протягом календарного року право власності або право користування переходило від одного власника, орендаря чи користувача на інших умовах до іншого, МПЗ визначає:

- попередній власник, орендар, користувач на інших умовах — за період із 1 січня календарного року до початку місяця, в якому припинилося право власності на таку земельну ділянку або в якому земельну ділянку передали в користування (оренду, суборенду, емфітевзис);

- новий власник, орендар або користувач на інших умовах — з місяця, в якому він набув право власності або право користування на таку земельну ділянку.

Вимога для такого розрахунку — державна реєстрація переходу права власності або права користування. Якщо держреєстрація відсутня, МПЗ протягом календарного року визначає попередній власник, орендар, користувач за повний звітний рік.

Розрахунок МПЗ покажіть в окремому додатку декларації

Розрахунок МПЗ покажіть в окремому додатку декларації

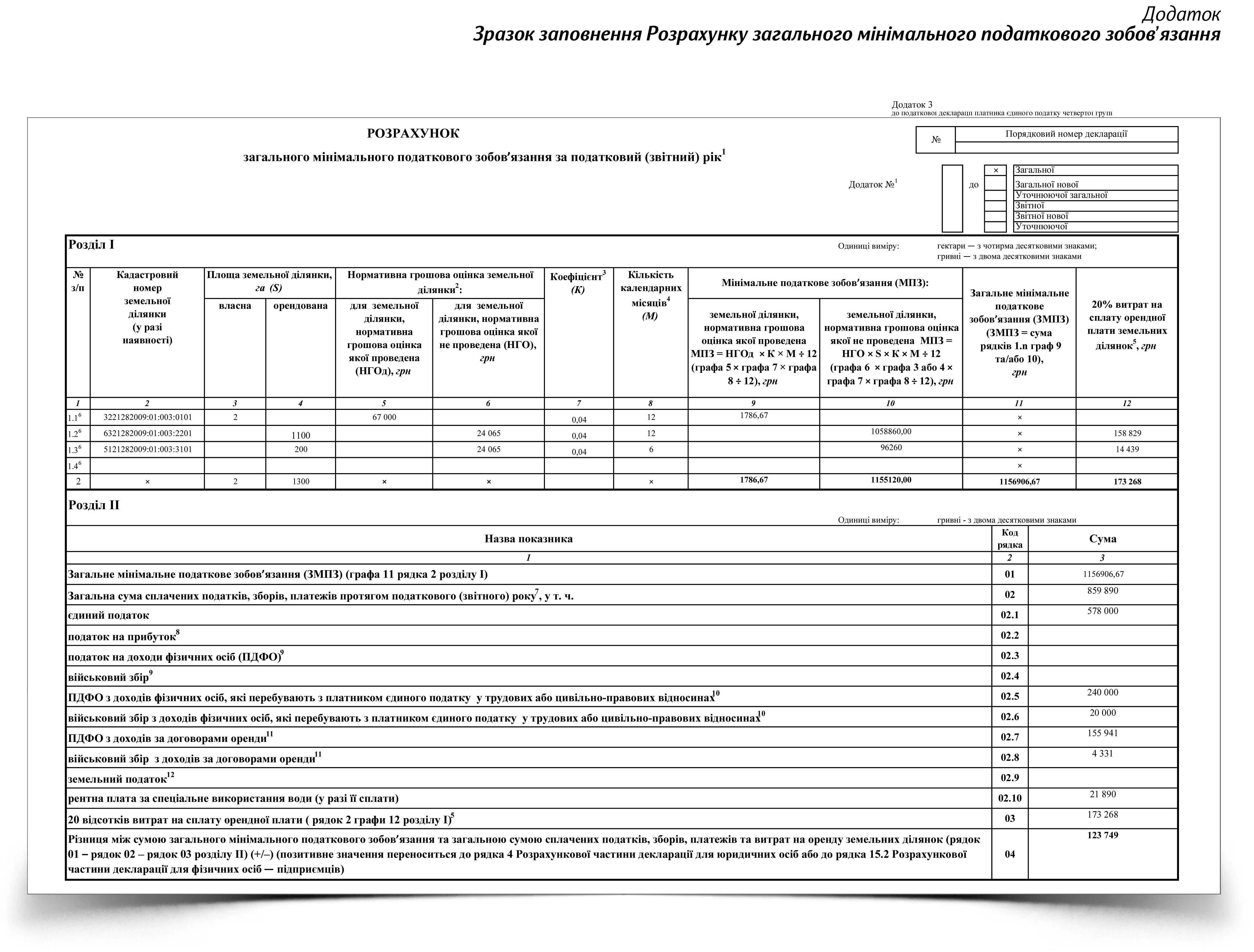

Залежно від того, яка у вас система оподаткування, заповніть у декларації окремий додаток МПЗ. Для платників єдиного податку четвертої групи це — додаток 3. Підхід до заповнення додатків МПЗ ідентичний, незалежно від системи оподаткування. У додатку для розрахунку МПЗ знайдете два розділи:

- у першому — розраховуємо податкове навантаження для власників (орендарів) землі;

- у другому — витрати, які зменшать МПЗ.

У додатку 3 платникам єдиного податку четвертої групи слід визначити показник з рядка 04 розділу. Якщо різниця між МПЗ і витратами на сплату податків позитивна, перенесіть значення до рядка 4 Розрахункової частини декларації для юридичних осіб.

Ознайомтеся з добіркою відповідей на поширені запитання ваших колег.

|

|

|

|

|

|

|

|

|

|

Від теорії перейдімо до практики. Розгляньмо на Прикладі, як розрахувати МПЗ. Зразок заповнення Розрахунку загального МПЗ (додаток 3 до податкової декларації платника єдиного податку четвертої групи) знайдете у Додатку.

|

Натисніть,

щоб збільшити

Скачайте зразок в Excel наприкінці статті

|  |

Поставте запитання експерту щодо МПЗ. Відповімо в найближчих номерах. Дякуємо за зворотний зв’язок!

Вітаємо!

Нюанси визначення загального МПЗ платників єдиного податку четвертої групи — власників, орендарів, користувачів на інших умовах, у т. ч. на умовах емфітевзису, земельних ділянок, віднесених до сільськогосподарських угідь, регулює пункт 297-1.5 ПК.

До суми сплачених податків, зборів, платежів і витрат на оренду земельних ділянок, на яку зменшують загальне МПЗ, належать, зокрема, ПДФО та військовий збір з доходів фізосіб, які перебувають із платником податку в трудових або цивільно-правових відносинах, окрім доходів, які сплачені за придбання товарів у фізосіб, з доходів за договорами оренди, суборенди, емфітевзису земельних ділянок сільськогосподарського призначення.

Товари — це матеріальні та нематеріальні активи, в т. ч. земельні ділянки, земельні частки (паї), а також цінні папери та деривативи, які використовують у будь-яких операціях. Виняток — операції з їх випуску (емісії) та погашення (пп. 14.1.244 ПК).

Отже, підприємство — платник єдиного податку четвертої групи не може зменшувати загальне МПЗ на суму ПДФО та військового збору, яку воно сплатило під час купівлі земельних ділянок.

Вітаємо!

У земельній сфері під поняттям «одноосібники» розуміють фізосіб, які є власниками земельних ділянок сільгосппризначення та не здали їх в оренду юрособам або ФОПам, а самостійно обробляють ці ділянки, вирощують на них сільгосппродукцію для задоволення власних потреб, а також для реалізації.

МПЗ не є окремим податком/збором у класичному їх розумінні. Бо позитивна (зі знаком плюс) різниця між МПЗ і сумою сплачених у 2024 році податків, зборів, обов’язкових платежів є частиною того податку, який сплачує платник.

Зверніть увагу! МПЗ — це не податок, а сума, яка збільшує податкові зобов’язання з певного податку, що має сплачувати той чи інший платник залежно від системи оподаткування, на якій він перебуває, за рахунок позитивного значення розрахунку МПЗ.

Орган контролю визначає загальне МПЗ фізособі за її податковою адресою (пп. 170.14.3 ПК).

До загальної суми сплачених протягом податкового (звітного) року податків, зборів, платежів платника податку — фізособи включають:

• ПДФО та військовий збір із доходів від продажу власної сільськогосподарської продукції;

• земельний податок за земельні ділянки, що належать до сільськогосподарських угідь (пп. 170.14.5 ПК).

Земельний податок фізособі нараховує також орган контролю (п. 286.5 ПК).

Отже, орган контролю включить одноосібнику до податкового повідомлення-рішення (ППР) про сплату земельного податку за певний рік позитивне значення МПЗ, розраховане за попередній звітний рік. Наприклад, до ППР за 2024 рік включить позитивне значення МПЗ за 2023 рік.

У разі від’ємного значення МПЗ одноосібнику нічого до земельного податку доплачувати не доведеться. Проте й поверненню або зарахуванню ця переплата не підлягає.

Вітаємо!

Щоб узаконити використання земділянки, необхідно укласти договір суборенди між засновником і фермерським господарством.

Учасник (засновник) юридичної особи не відповідає за зобов'язаннями юридичної особи, а юридична особа не відповідає за зобов'язаннями її учасника (засновника), крім випадків, встановлених установчими документами та законом (ч. 3 ст. 96 Цивільного кодексу України; ЦК). При цьому суб’єкти господарювання мають відокремлене майно і несуть відповідальність за своїми зобов'язаннями в межах цього майна, крім випадків, передбачених законодавством (ч. 1 ст. 55 Господарського кодексу України). Щодо майна фермерського господарства, то воно належить йому на праві власності. Фермерське господарство має право здійснювати відчуження та набуття майна на підставі цивільно-правових угод (ст.20 Закону України «Про фермерське господарство» від 19.06.2003 № 973-IV).

Майно голови фермерського господарства перебуває в його власності чи користуванні як фізичної особи, а майно фермерського господарства – у власності чи користуванні суб’єкта господарювання.

Неправомірно використовувати земділянку, орендовану фізособою, в діяльності господарства лише на тій підставі, що громадянин є її засновником. Законною підставою для використання сільгоспземлі буде оформлення із засновником договору суборенди.

Орендовану земельну ділянку або її частину орендарю дозволено передавати у суборенду без зміни цільового призначення, якщо це передбачено договором оренди або за письмовою згодою орендодавця (крім випадків, визначених законом).

Тож якщо договір оренди з органом місцевого самоврядування не містить положень про суборенду, потрібно надіслати відповідне звернення до районної ради. Чиновники повинні протягом місяця надіслати згоду або заперечення. Якщо ж відповіді не буде, спрацьовує принцип мовчазної згоди – земділянку можна передавати в суборенду (ч. 1 ст. 8 Закон України «Про оренду землі» від 06.10.1998 № 161-XIV; далі – Закон № 161).

Умови договору суборенди земельної ділянки між засновником та фермерським господарством повинні обмежуватися умовами договору оренди земельної ділянки і не суперечити йому. А саме: істотні умови, передбачені для договору оренди з відповідними особливостями, також мають бути витримані в договорі суборенди. Наприклад, щодо об’єкта суборенди, строку дії договору суборенди, плати за суборенду тощо.

Зокрема, у ситуації, яку розглядаємо, строк договору суборенди не може бути тривалішим 2061 року (перевищувати 49 років з моменту оренди).

Тож договір суборенди потрібно зареєструвати в Державному реєстрі речових прав на нерухоме майно. Оскільки на нього поширюються норми статті 17 Закону № 161 щодо моменту передачі об'єкта.

Отже, земділянку вважатимуть переданою від орендаря (засновника) до суборендаря (фермерського сгоподарства) з моменту державної реєстрації права суборенди.

Вітаємо!

Якщо фермерське господарство (ФГ) не має інших сільгоспугідь, окрім земель запасу, то додаток «Розрахунок загального мінімального податкового зобов’язання за податковий (звітний) рік» до податкової декларації платника єдиного податку третьої групи (юридичні особи), затвердженої наказом Мінфіну від 19.06.2015 № 578 (далі — Декларація), залишають порожнім.

За загальним правилом мінімальне податкове зобов’язання (МПЗ) визначають щодо тих земельних ділянок, які перебувають у власності або користуванні ФГ і належать до сільськогосподарських угідь (пп. 14.1.114-2, п. 297-1.1 Податкового кодексу України; ПК). Водночас пункт 38-1.2 ПК передбачає низку категорій земель, за якими МПЗ не визначають. Однією з них є землі запасу.

Землями запасу визнають усі землі, що не надані у власність або постійне користування (ч. 2 ст. 19 Земельного кодексу України; ЗК). Ці землі перебувають у комунальній або державній власності. Фізичні та юридичні особи можуть отримати ці землі в користування.

ЗК визначає, що землі запасу не є окремою категорією земель. Вони можуть мати будь-яке цільове призначення. Зокрема, землі запасу можуть бути землями сільськогосподарського призначення, тобто повністю підходити для того, щоб вести ФГ.

А втім, норми ПК виводять землі запасу з розрахунку МПЗ. Відповідно, ФГ не мусить відображати ці угіддя в додатку до Декларації. Адже розрахунок МПЗ покликаний збільшити розмір податкового зобов’язання з єдиного податку спрощенця третьої групи. Якщо землі запасу в цьому не беруть участі, то й включати їх до Розрахунку МПЗ не варто.

Підтвердження цього знаходимо в роз’ясненні податківців (ЗІР, категорія 108.01 ), де вони розглянули інший виняток із пункту 38-1.2 ПК. А саме: земельні ділянки, що віднесені до сільськогосподарських угідь, належать фізособі на праві власності та/або на праві користування й станом на 01.01.2022 знаходилися у межах населених пунктів. Ці землі також не включають до розрахунку МПЗ. Тож додаток до Декларації подавати не потрібно.

Зауважимо, що зазначене роз’яснення переведено до нечинних в зв’язку із змінами до п. 31-1.2 ПК. Та оскільки норма зазнала косметичних правок, вважаємо, що позиція податківців залишилася незмінною. Водночас такий самий підхід вони застосовуватимуть й щодо відображення в Декларації земель запасу.

При цьому контролери уточнювали: якщо у власності єдинника, оренді, користуванні на інших умовах, у т. ч. на умовах емфітевзису, є інші земельні ділянки, то за ними треба подавати додаток до Декларації.

Отже, в додатку до Декларації відображайте лише ті угіддя, за якими визначаєте МПЗ, а землі запасу — ні. Якщо ж у користуванні маєте лише землі запасу, то Розрахунок МПЗ не заповнюйте.

Вітаємо!

Норми ПК передбачають, що для платників будь-якої системи оподаткування МПЗ визначається шляхом віднімання від загального МПЗ загальної суми сплачених протягом податкового (звітного) року податків, зборів, платежів і витрат на оренду земельних ділянок.

Тож, за загальним правилом, під час визначення МПЗ за звітний рік (у наведеній ситуації — 2022 рік) необхідно зменшувати загальний МПЗ на суму податків, зборів, платежів, сплачених тільки в такому звітному році.

ДПС наразі дотримує такої позиції (зокрема, запитання — відповіді щодо особливостей визначення МПЗ, розміщені на вебпорталі ДПС 17.02.2023, 07.11.2023, 10.11.2023).

Однак для МПЗ за 2022 рік діє особливе правило згідно з пунктом 66 підрозділу 10 розділу ХХ ПК: під час обчислення МПЗ за 2022 рік до розрахунку дозволено включити також суми податків, зборів, платежів, сплачених у 2021 році в рахунок податкових зобов’язань із цих податків, зборів, платежів 2022 року.

Вітаємо!

Загальне МПЗ за земельні ділянки, земельні частки (паї), що розташовані на територіях активних бойових дій або на тимчасово окупованих рф територіях, не нараховується та не сплачується:

- за 2022 рік — у частині земельних ділянок, земельних часток (паїв), що перебувають у власності чи користуванні фізичних осіб;

- із 01.03.2022 до 31.12.2022 — у частині земельних ділянок, земельних часток (паїв), що перебувають у власності чи користуванні юридичних осіб та фізичних осіб — підприємців (п. 69.15 підрозд. 10 розд. ХХ ПК).

Починаючи з 2023 року діє інше правило: за земельні ділянки, земельні частки (паї), що розташовані на територіях активних бойових дій або на тимчасово окупованих рф територіях, МПЗ визначається пропорційно кількості місяців, коли такі земельні ділянки (земельні частки (паї)) підлягали оподаткуванню платою за землю або єдиним податком четвертої групи.

Водночас з аналізу пунктів 69.14 та 69.33 підрозділу 10 розділу ХХ ПК випливає, що, починаючи з 01.01.2023, за земельні ділянки (земельні частки (паї)), що розташовані на територіях активних бойових дій або на тимчасово окупованих рф територіях, які включені до Переліку територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією, плата за землю та єдиний податок четвертої групи не нараховуються та не сплачуються за період із першого числа місяця, в якому було визначено щодо відповідних територій дату початку активних бойових дій або тимчасової окупації, до останнього числа місяця, в якому було завершено активні бойові дії або тимчасову окупацію на відповідній території.

Отже, МПЗ за земельні ділянки, земельні частки (паї), розташовані на територіях активних бойових дій, не нараховується та не сплачується за період із першого числа місяця, в якому було визначено щодо відповідних територій дату початку активних бойових дій, до останнього числа місяця, в якому було завершено активні бойові дії.

Дати початку та завершення активних бойових дій на відповідних територіях уміщені в пункті 2 розділу І Переліку № 309.

Вітаємо!

Перелік територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією, затверджує Мінреінтеграції за формою згідно з додатком до Постанови № 1364 за погодженням із Міноборони з урахуванням пропозицій відповідних обласних, Київської міської військових адміністрацій.

На виконання зазначеної норми Наказом № 309 затверджено Перелік територій, на яких ведуться (велися) бойові дії або тимчасово окупованих Російською Федерацією (далі — Перелік № 309).

Особливості справляння податків і зборів на період до припинення або скасування воєнного стану на території України передбачені пунктом 69 підрозділу 10 розділу ХХ ПК.

Згідно з наведеним вище пунктом звільнення від нарахування та сплати плати за землю, єдиного податку платниками четвертої групи, МПЗ (п. 69.14, 69.33, 69.15 підрозд. 10 розд. ХХ ПК) передбачене для земельних ділянок, земельних часток (паїв), що розташовані на територіях активних бойових дій або на тимчасово окупованих рф територіях. Тобто для тих, що потрапили до пункту 2 розділу І та розділу ІІ Переліку № 309.

Це означає, що пільги не діють для земельних ділянок, що розташовані на територіях, включених до пункту 1 розділу І Переліку № 309.

Вітаємо!

МПЗ — це мінімальна величина податкового зобов’язання зі сплати податків, зборів, платежів, контроль за справлянням яких покладено на органи контролю, пов’язаних з виробництвом та реалізацією власної сільськогосподарської продукції та/або з власністю та/або користуванням (орендою, суборендою, емфітевзисом, постійним користуванням) земельними ділянками, віднесеними до сільськогосподарських угідь, розрахована відповідно до Податкового кодексу України (пп. 14.1.114-2 ПК).

Перелік випадків, коли МПЗ не визначається, вміщений у пункті 38-1.2 ПК. Серед них немає випадку, який вказаний у запитанні — використання землі не за сільгосппризначенням.

Отже, якщо орендовані підприємством земельні ділянки за складом угідь належать до сільськогосподарських угідь і право оренди підприємства на такі ділянки зареєстроване, йому потрібно визначати МПЗ щодо такої земельної ділянки.

Вітаємо!

Розмір МПЗ визначають як різницю між сумою загального МПЗ і загальною сумою сплачених податків, зборів, платежів і витрат на оренду земельних ділянок у відповідному році. Тобто йдеться саме про сплачені у такому календарному році податки, збори, платежі, орендну плату.

Оскільки орендну плату за 2022 рік ФГ фактично сплатило в січні 2023 року, то ФГ має право включити 20% такої суми до загальної суми витрат, на яку зменшується МПЗ за 2023 рік.

Вітаємо!

З буквального тлумачення підпункту 170.14.3 ПК слідує, що ФОП самостійно визначає МПЗ лише з тих земельних ділянок, які використовує для провадження господарського діяльності.

Тож щодо тих земельних ділянок, які цей ФОП не використовує в господарській діяльності, МПЗ йому як фізособі має визначати орган контролю.

Такої самої позиції дотримує й ДПС, відповідаючи на 26 запитання в роз’ясненні від 17.02.2023.

Вітаємо!

Ні, не має права. Адже відповідно до п. 297-1.8 ПК позитивне значення різниці між загальним МПЗ і загальною сумою сплачених податків, зборів, платежів та витрат на оренду земельних ділянок (далі – податки) є частиною зобов’язань з ЄП. Причому сума ЄП у частині позитивного значення такої різниці не враховується у загальній сумі сплачених податків у наступному податковому (звітному) році.

Докладніше

Вітаємо!

Загальна ставка МПЗ становить 5% НГО сільгоспугідь (ст. 38-1 ПК). Проте за 2022 та 2023 роки застосовується знижена ставка – 4% (п. 67 підрозд. 10 розд. ХХ ПК). Починаючи з 2024 року МПЗ дорівнюватиме 5% НГО. Отже, коефіцієнт МПЗ за 2022 рік становив 0,04.

Водночас під час обчислення МПЗ платниками ЄП 4 групи - ФОП, які провадять діяльність винятково в межах ФГ, зареєстрованого відповідно до Закону про ФГ, коефіцієнт «К», визначений у підпунктах 38-1.1.1 і 381.1.2 ПК, застосовується у половинному розмірі (пп. 38-1.1.3 ПК).

Тож, якщо під СФГ Ви розумієте селянське (фермерське) господарство – юрособу, то вона має застосовувати коефіцієнт 0,04. Якщо ж під СФГ Ви розумієте особу, вказану в пп. 38-1.1.3 ПК, то, дійсно, за 2022 рік вона мала застосовувати коефіцієнт 0,02.

У разі допущення помилки у розрахунку МПЗ платник ЄП 4 групи має право подати уточнюючу декларацію та відобразити достовірні показники розрахунку МПЗ та, відповідно, загальні податкові зобов’язання з ЄП.

Докладніше

Вітаємо!

Ні, не має права. Адже відповідно до п. 297-1.8 ПК позитивне значення різниці між загальним МПЗ і загальною сумою сплачених податків, зборів, платежів та витрат на оренду земельних ділянок (далі – податки) є частиною зобов’язань з ЄП. Причому сума ЄП у частині позитивного значення такої різниці не враховується у загальній сумі сплачених податків у наступному податковому (звітному) році.

Докладніше

Вітаємо!

У разі державної реєстрації платника податку фізичною особою підприємцем загальне МПЗ за земельні ділянки, віднесені до сільськогосподарських угідь, які використовуються таким підприємцем для провадження господарського діяльності, розраховується таким платником у порядку, визначеному п. 177.14 та ст. 297-1 ПК, з першого числа місяця, наступного за місяцем, у якому відбулася державна реєстрація фізичної особи –підприємця (пп. 170.14.3 ПКУ).

Оскільки вказаний у запитанні ФОП не використовує успадковану ЗД у господарській діяльності, то МПЗ щодо такої ділянки ФОП не повинен визначати. У розглядуваній ситуації йому як фізичній особі МПЗ обрахує орган контролю.

На цьому наголошували і закарпатські податківці.

Докладніше

Вітаємо!

Так, може. Адже згідно з п. 297-1 ПК для платників єдиного податку МПЗ обчислюється шляхом віднімання від загального МПЗ загальної суми сплачених протягом податкового (звітного) року податків, зборів, платежів та витрат на оренду земельних ділянок.

Із буквального тлумачення вказаної норми слідує, що йдеться саме про сплачені у такому календарному році податки, збори, платежі, орендну плату.

Відповідно до п. 295.3 ПК платники ЄП 3 групи (крім електронних резидентів (е-резидентів) сплачують ЄП протягом 10 к. д. після граничного строку подання податкової декларації за податковий (звітний) квартал. Водночас граничний строк подання податкової декларації за податковий (звітний) квартал визначений у пп. 49.18.2 ПК - вони подаються протягом 40 к. д., що настають за останнім календарним днем звітного (податкового) кварталу (півріччя).

Отже, строк сплати ЄП 3 групи за 4 квартал 2022 року припадає на період з 10 по 20 лютого 2023 року. Тож під час розрахунку МПЗ за 2023 рік платник ЄП 3 групи до суми сплачених у 2023 році податків має право віднести суму сплаченого у лютому 2023 року ЄП 3 групи за 4 квартал 2022 року.

Докладніше

Вітаємо!

Земельні ділянки кожної категорії земель, які не надані у власність або користування громадян чи юридичних осіб, можуть перебувати у запасі (ч. 2 ст. 19 ЗКУ).

Відповідно, до земель запасу можуть відноситись і земельні ділянки сільгосппризначення, до складу яких входять і сільськогосподарські угіддя.

Згідно з пп. 38-1.2 ПК МПЗ не визначається для земель запасу. Водночас, виходячи із буквального тлумачення ч. 2 ст. 19 ЗК, якщо ЗД передана в оренду, то вона не є землями запасу (оскільки передана у користування громадянину чи юрособі). Отже, щодо такої земельної ділянки має визначатися МПЗ.

Щодо зменшення МПЗ на суму оренди, то 20% витрат на сплату орендної плати за віднесені до сільгоспугідь земельні ділянки, орендодавцями яких є юридичні особи, та/або які перебувають у державній чи комунальній власності, до суми сплачених податків, що зменшують МПЗ, враховують як платники ЄП 2-4 груп, так і платники податку на загальній системі оподаткування (п. 297-1, п. 141.9 ПК).

Докладніше

Вітаємо!

Нарахування МПЗ у разі укладання договору оренди між двома фізособами

Вітаємо!

Зменшення суми МПЗ фізособі на суму сплачених із зарплати ПДФО та військового збору

Вітаємо!

Як визначати МПЗ із земельних ділянок, що перебувають у власності членів ФГ

ФГ використовує землі сільгосппризначення, що перебують у власності його членів і голови ФГ, без договору оренди. У кого виникає МПЗ із земель сільгосппризначення?

ФГ використовує землі сільгосппризначення, що перебують у власності його членів і голови ФГ, без договору оренди. У кого виникає МПЗ із земель сільгосппризначення? Колишній орендар-сільгоспвиробник зареєстрував припинення права оренди у Державному реєстрі речових прав на нерухоме майно. Водночас новий орендар ще не встиг зареєструвати договір оренди. Хто розраховує МПЗ?

Колишній орендар-сільгоспвиробник зареєстрував припинення права оренди у Державному реєстрі речових прав на нерухоме майно. Водночас новий орендар ще не встиг зареєструвати договір оренди. Хто розраховує МПЗ? У 2021 році підприємство сплатило авансовий внесок з орендної плати та податків за 2022 рік. Чи може воно зарахувати суму наперед сплачених податків у зменшення МПЗ за 2022 рік?

У 2021 році підприємство сплатило авансовий внесок з орендної плати та податків за 2022 рік. Чи може воно зарахувати суму наперед сплачених податків у зменшення МПЗ за 2022 рік? Підприємство уклало договір використання земельної ділянки на праві емфтевзису. Винагороду за цим договором воно виплачує щороку. Чи має право таке підприємство включати суми ПДФО та військового збору, нараховані на річну суму амортизації у вигляді права користування земельною ділянкою за договором емфітевзису?

Підприємство уклало договір використання земельної ділянки на праві емфтевзису. Винагороду за цим договором воно виплачує щороку. Чи має право таке підприємство включати суми ПДФО та військового збору, нараховані на річну суму амортизації у вигляді права користування земельною ділянкою за договором емфітевзису? Розрахунок МПЗ

Розрахунок МПЗ